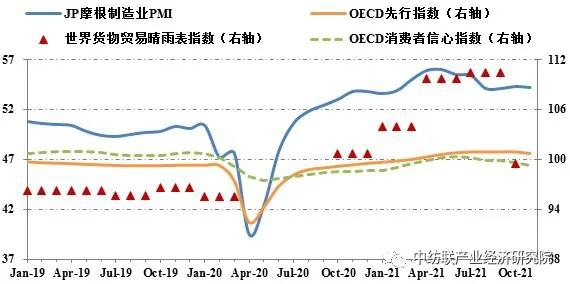

2021年以来,全球经济在各国疫情周期错位、供需错位复杂背景下逐步复苏,呈现出“一季度开局疲软、二季度强劲复苏、三季度冲高回落”的波动特点,进入四季度,经济“滞涨”风险增加,需求端的疲弱态势仍然明显。11月,J.P. Morgan全球制造业采购经理人指数(PMI)为54.2,延续了自3月以来的震荡下行走势,其中新订单指数和产出指数分别为53.3和52.6,较5月高点分别回落4和3个百分点。11月,OECD领先指数为100.7,但消费者信心指数仅为99.3,自8月以来持续处于收缩区间。受汽车、半导体等关键行业生产供应中断拖累,四季度全球商品贸易明显放缓,WTO货物贸易晴雨表指数由三季度110.4的高位大幅下调10.9个百分点至99.5,低于趋势水平。大宗商品价格仍位于上涨区间,11月IMF全球大宗商品价格指数达183.8,较2020年末提高58.4个点,达到2013年以来的最高水平。

图1:全球供给端和需求端主要宏观指标变化趋势

数据来源:IHS Markit,WTO,OECD

我国宏观经济保持恢复态势,但在国内外需求放缓、生产成本抬升、局部疫情等因素影响下,下行压力有所加大。国家统计局及海关数据显示,1~11月我国社会消费品零售总额、出口总额和固定资产投资完成额(不含农户)同比分别增长13.7%、31.1%和5.2%,增速较前三季度分别放缓2.7、1.9和2.1个百分点。其中,在消费领域,线上消费保持较快增长,“双十一”购物节“极简包装”等绿色低碳消费趋势逐渐显现,商品零售中的基本生活和部分升级类商品消费增速有所加快;在投资领域,民间固定资产投资增速较高,制造业投资増势较好,技改投资占制造业投资比重有所提高。1~10月,规模以上企业工业增加值和利润总额同比分别增长10.9%和42.2%,增速较前三季度分别放缓0.9和2.5个百分点。在国家加强能源供应保障、稳定市场价格等政策措施支撑下,制造业生产经营活动回归扩张区间,11月制造业采购经理指数(PMI)为50.1,较10月回升0.9个百分点。

图2:我国“三驾马车”指标累计同比增速

数据来源:国家统计局,中国海关

纺织行业稳定复苏,除投资外,其余主要经济运行指标规模均较疫情前增长,内销在“双十一”促销前移等利好因素支撑下稳步回暖,出口规模创造历史同期新高。但是行业全年运行“前高后低”的走势不会逆转,产品价格向终端传导不畅、综合制造成本上涨等问题短期内难以解决,有序用电常态化对行业供给造成的影响仍然存在。近期,受新冠病毒再次变异、销售淡季到来等因素影响,市场行情开始走弱,棉花、涤纶、纱线、坯布价格全线走低,产成品库存有所上升。年底前,纺织企业降价去库存、回笼资金成为主流趋向,进一步加剧了价格下行趋势。企业对后市预期普遍持谨慎态度,市场弱势行情或将延续至2022年春季销售旺季到来之前。

(中纺联产业经济研究院 牛爽欣 张倩)